Новости рынков |У американцев в заначке $3,5 трлн, в ближайшем будущем это ускорит инфляцию - Bank of America

- 01 июля 2021, 14:47

- |

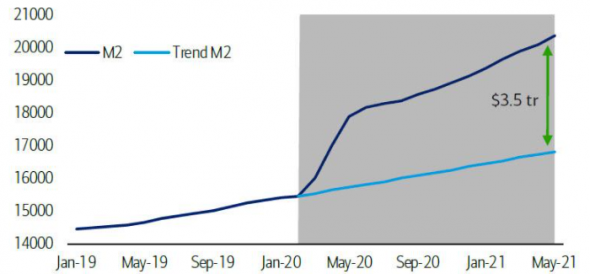

Динамика избыточных сбережений в США (синим) и соответствующего долгосрочного тренда (голубым)

- В сбережениях американцев накопилось $3,5 трлн

- Сегодня расходы жителей США не только вернулись к тренду, существовавшему до пандемии — они почти на 20% превышают показатели двухлетней давности

- Исторически, бедные американские домохозяйства имеют тенденцию тратить до 100% своего дохода, тогда как для среднего и более высокого классов этот показатель составляет около 70%. А «богатство», т. е. уже накопленные сбережения, обычно расходуются очень медленно: примерно на 4% в год.

- Нынешние $3,5 трлн, которые американцы держат «под подушкой», не следует рассматривать в качестве привычного богатства. Скорее, это — деньги, которые станут топливом для компенсации вынужденного ограничения расходов последних месяцев.

- Невозможно быстро наверстать пропущенные походы в ресторан, путешествия и тд. Однако накопленные за время пандемии сбережения, вероятно, сначала пойдут на возвращение к привычному уровню потребления, а затем будут продолжительное время поддерживать более высокий, чем обычно, спрос на товары второй необходимости.

- Снятие локдаунов и бюджетное стимулирование спровоцируют продолжительный период высокого потребления (+8,8% в 2021, +5,1% в 2022 и +2,8% в 2023 годах — прогноз Bank of America) и, следовательно, высокой инфляции.

- Но даже при таком сценарии американцы не успеют в ближайшие годы потратить избыточные сбережения, поэтому инфляция в США может оставаться на уровне 4-5% и в 2024 году, резюмируют аналитики банка.

- комментировать

- Комментарии ( 0 )

Новости рынков |ФРС сняла ограничения с крупнейших американских банков - в ответ они резко увеличили дивиденды

- 29 июня 2021, 10:39

- |

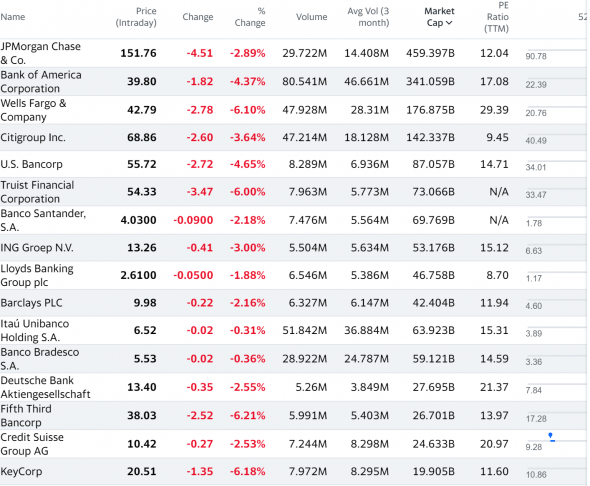

После прохождения стресс-тестов, ФРС сняла ограничения с крупнейших американских банков по дивидендам и buyback-ам

Вчера 5 из 6 крупнейших банков резко повысили дивиденды. Некоторые также объявили новые buyback-и:

- Goldman — ежеквартальный дивиденд = $2 (пред $1.25). Текущий buyback — без изменений

- Morgan Stanley — ежеквартальный дивиденд = $0.7 (пред $0.35). Анонсировал новый buyback — до $12 млрд в теч 12 месяцев

- JPMorgan — ежеквартальный дивиденд = $1 (пред $0.9). Текущий buyback — без изменений ($30млрд ).

- BofA — ежеквартальный дивиденд = $0.21 (пред $0.18). Текущий buyback — без изменений ($25млрд )

- Wells Fargo — ежеквартальный дивиденд = $0.2 (пред $0.1). Анонсировал новый buyback — до $18 млрд в теч 12 месяцев

- Citi ничего не делал, (ежеквартальный дивиденд оставлен на уровне $0.51). Банк заявил о возможности увеличения дивидендов в будущем

Новости рынков |📉Вчера произошел крупнейший обвал акций банковского сектора США

- 18 июня 2021, 11:46

- |

Обвал произошел на фоне заседания ФРС и слабых банковских данных в США в последнее время. Ставки не будут поднимать в ближайшее время, а значит, прибыль банков не будет расти.

Главный инвестиционный стратег SlateStone Wealth LLC в Нью-Йорке, Роберт Павлик:

ФРС не будет действовать, вероятно, до конца 2023 года, и как вы видите, банковский сектор находится сейчас под давлением. Акции, которые выиграют от более высоких процентных ставок, распродаются

Акции крупнейших банков США обвалились в четверг, так как доходность казначейских облигаций США упала, а инвесторы с нетерпением ждали своих следующих квартальных отчетов о прибылях и убытках после заседания FOMC

Глава отдела торговли Keefe, Bruyette & Woods Дж. Грант, удивленный масштабами распродажи, указывает на слабость роста кредитов и торговли в начале недели:

Вы убрали с дороги ФРС, и теперь следующей целью будет прибыль. В связи с тем, что руководство крупных банков сообщает о снижении роста кредитов и сокращении торгов, инвесторы немного нервничают по поводу того, что квартальная отчетность будет хуже, чем ожидалась

Новости рынков |Биткоин - все же пузырь? Опрос Bank of America

- 15 июня 2021, 18:44

- |

Другие результаты опроса, который проводился с 4 по 10 июня:

- 72% инвесторов считают инфляцию преходящей.

- 63% ожидают, что Федеральная резервная система подаст сигнал об ужесточении ДКБ в августе-сентябре.

- Инфляция и продажи на рынке облигаций связаны с максимальным риском.

- Любая коррекция на фондовом рынке в ближайшие шесть месяцев, вероятно, составит менее 10%, по мнению 57% инвесторов.

- Менеджеры отдают предпочтение сочетанию акций стоимости и технологических акций как наиболее эффективных активов в следующие четыре года.

- Ассигнования в акции еврозоны увеличились до 41%, что является максимальным показателем с января 2018 года.

- Отчисления в акции США остались на уровне 6%, выше нормы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс